Coronavirus: Dove Investire Oggi per Guadagnare

Negozi, ristoranti, uffici, hotel, fabbriche…è tutto chiuso: l’economia mondiale è ferma.

Il coronavirus ci ha condannati ad una crisi economica che durerà molto tempo e che potrebbe rispedirci direttamente nel dopoguerra.

Sapere come investire durante i periodi di crisi è sicuramente più difficile del sapersi muovere in periodi di calma. Infatti, ho sempre trovato veritiero il detto: “In periodi di mare calmo, qualsiasi sprovveduto è marinaio”.

Investire in modo ottimale quando il mercato è in trend positivo è relativamente semplice…tutt’altra cosa è farlo convivendo con la tempesta che ci ha colpito!

Tuttavia, è proprio in un momento di crisi, come quello attuale, che è possibile fare affari d’oro per chi sa muoversi con intelligenza.

Grandi scombussolamenti del sistema generano possibilità molto appetibili, impensabili quando il sistema finanziario gira come una macchina ben oliata.

Le istituzioni finanziarie e i grandi investitori lo sanno molto bene, e di certo non si sono lasciati scappare l’occasione che ci si è presentata.

Ad esempio, il multi-miliardario Ray Dalio ha puntato 1.5 miliardi di dollari sul crollo del mercato: i soldi che sta guadagnando da questa crisi sono incalcolabili.

Ovviamente, noi non abbiamo a disposizione il capitale del signor Dalio, ma nel nostro piccolo possiamo sfruttare questo momento estremamente particolare della storia dell’umanità e provare ad ottenere qualcosa di buono.

Ora… io non posso dirvi come dovete investire i vostri soldi perché ognuno dovrebbe fare le proprie valutazioni. Posso però dirvi come io e i miei colleghi stiamo investendo i nostri fondi

LE STRATEGIE PER INVESTIRE IN PIENA CRISI

In un periodo di crisi/recessione si può investire fondamentalmente in 2 modi:

- Puntare contro il mercato, in maniera tale da guadagnare quando questo scende

- Scommettere sulla ripresa dell’economia e dei listini finanziari

Pur essendo due scelte opposte e più appropriate in diverse fasi della crisi, vedremo che un approccio non esclude l’altro.

Di seguito vi spiego il perché.

PUNTARE CONTRO IL MERCATO: SFRUTTARE LA VOLATILITA’

Le crisi sono periodi caratterizzati da grande volatilità di mercato. Grande volatilità implica grandi oscillazioni di prezzo e questo può portare ad enormi profitti.

Qualora venga indovinata la direzione dell’oscillazione, sarà infatti possibile chiudere una posizione con importanti guadagni e, nel quotidiano, ciò viene perseguito dagli algoritmi di trading e dagli investitori professionisti.

Nelle ultime settimane, gli indici di mercato americano come lo S&P 500 hanno alternato chiusure profondamente negative a chiusure decisamente positive.

Vendendo allo scoperto tali indici sarà possibile guadagnare quando il mercato va a picco.

Di contro, bisogna fare attenzione a riprese momentanee del mercato.

Infatti, con forte turbolenza, è possibile speculare su posizioni lunghe (ad esempio comprando azioni o ETF) in orizzonti temporali molto brevi, perfino inferiori al giorno.

In tal modo non si sta scommettendo su una ripresa immediata dell’economia ma stiamo semplicemente scambiando la volatilità, approfittando di eventuali rimbalzi verso l’alto durante un periodo di trend negativo molto forte.

Questa tipologia di trading stretto, pur potendo risultare molto profittevole, è una modalità di investimento decisamente aggressiva: si tratta di speculazione pura.

PUNTARE SULLA RIPRESA DEL MERCATO: COMPRARE CON I SALDI

Un approccio di lungo periodo, e quindi parliamo di investimento più che di speculazione, è dato dalla selezione di un valido paniere di titoli da comprare con forti sconti di prezzo dovuti al momento di crisi.

Infatti, durante fasi turbolente e/o di recessione, è possibile che il prezzo di un’azione si muova in modo slegato dai suoi valori fondamentali: può capitare che il prezzo del titolo scenda nonostante l’azienda sia in buona salute!

È certo che le difficoltà economiche colpiscano tutto il sistema, in quanto sempre più interconnesso, ma non è detto che il decremento di prezzo sia proporzionale alla diminuzione del fatturato aziendale.

Inoltre, è plausibile che, una volta archiviate le difficoltà, alcune aziende possano risollevarsi in modo strepitoso così da recuperare in tempi relativamente brevi la propria profittabilità. Sarebbe pertanto un peccato non riuscire a cogliere la palla al balzo e non comprare titoli interessanti a prezzi stracciati

COME COMPRARE AL PREZZO MIGLIORE: L’AVERAGE DOWN

Sarebbe allettante comprare al prezzo più basso possibile ma, purtroppo, è quasi impossibile riuscire ad individuare il picco della crisi.

Il modo più sicuro di comprare ad un ottimo prezzo è tramite l’average down: di seguito vi spiego come fare.

Supponiamo di aver comprato un’azione a tot euro, un ulteriore decremento di prezzo non rappresenterebbe per forza di cose una tragedia.

Sarà possibile infatti continuare a comprare ad ogni punto più basso di prezzo raggiunto.

In tal modo, il prezzo medio al quale abbiamo comprato il titolo sarà nettamente più basso rispetto a quello di partenza.

Per poter fare average down, è necessario comprare azioni di volta in volta utilizzando solo una percentuale del proprio denaro a disposizione, così da disporre della liquidità necessaria per continuare ad acquistare nei successivi decrementi di prezzo.

Di certo, consiglio questo approccio solo qualora voi siate convinti della bontà del titolo. Ancora una volta, sottolineo di focalizzarvi sui valori fondamentali dell’azienda, come profitti, fatturato, costi, debito etc.

ECCO COME ABBIAMO INVESTITO NOI

Nel prossimo futuro, l’emergenza sanitaria che stiamo affrontando cambierà la nostra vita e la società in cui ci muoviamo. Alcuni settori saranno più danneggiati di altri, molte piccole realtà falliranno (o avranno immense difficoltà) e il PIL ne risentirà in modo pesante.

Le carte del mazzo saranno sicuramente rimescolate.

Ci siamo interrogati su come una data azienda possa rispondere al momento di crisi e di come possa riuscire ad operare una volta passato il peggio. È risaputo che l’organismo più forte è quello che riesce a adattarsi meglio ai cambiamenti epocali.

Come già abbiamo detto, non possiamo dirvi come investire perché è una vostra responsabilità ma, di seguito, vi riportiamo come abbiamo investito noi, nella speranza possiate trarne qualche spunto interessante.

LA NOSTRA PUNTATA CONTRO IL MERCATO

Per quanto riguarda la speculazione con gli strumenti ribassisti, abbiamo deciso di optare per contratti scritti sugli indici americani (S&P 500, Dow Jones e Nasdaq), tenendo ben in mente tutti gli avvertimenti sull’aggressività di questa strategia fatti in precedenza.

Seppur il mercato americano abbia registrato delle perdite rilevanti, temiamo purtroppo abbia ancora strada verso il basso da percorrere.

Abbiamo utilizzato l’indice di borsa perché rappresentante l’economia americana in toto, mettendo quindi da parte valutazioni soggettive sulle singole azioni.

Gli strumenti ideali per questa puntata sono i CFD: alla fine della guida vi farò vedere come si vende allo scoperto concretamente utilizzando un broker.

LA NOSTRA VISIONE DI LUNGO TERMINE

Tuttavia, secondo una nostra preferenza personale, abbiamo prediletto gli investimenti di lungo termine rispetto alla speculazione ribassista, in quanto controproducente per l’economia (pur non mettendo in discussione la sua potenziale efficacia finanziaria).

Diamo pertanto uno sguardo ad alcune realtà presenti oggi sul mercato, settore per settore.

PETROLIO ED ENERGIA:

Il mancato accordo sugli approvvigionamenti di petrolio tra Russia e OPEC (paesi produttori ed esportatori di petrolio) ha portato al tracollo del prezzo del petrolio da più di 60$ a 20$ per barile (al 31/03/2020).

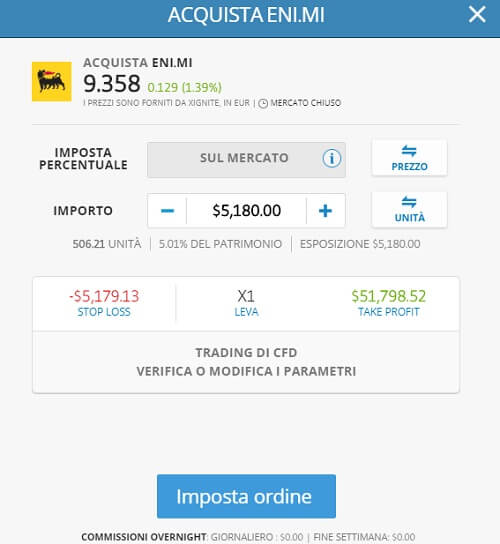

Di conseguenza, aziende come Eni hanno subito forti perdite sui listini.

Attualmente Eni viene scambiata con più del 60% di sconto dai massimi annuali, ma un futuro accordo potrebbe parzialmente ricolmare il tonfo riscontrato: non ce la siamo fatta scappare.

Per quanto riguarda l’altro colosso dell’energia italiana, Enel sembra comportarsi in modo meno volatile e figura quindi come un acquisto più difensivo nel nostro parco titoli.

All’estero invece abbiamo puntato su Total S.A. e RWE.DE.

BANCHE

Il tasto dolente della crisi sono le banche. Istituti enormi come Intesa San Paolo e Unicredit stanno affrontando momenti di forte tensione, parimente a quelli di tutta Europa.

Il problema con il settore bancario è che gli istituti incorporeranno molte delle conseguenze negative della crisi sul sistema.

Le banche hanno il compito di mantenere fluidi i mercati nazionali dei prestiti alle imprese e alle famiglie. Difficoltà dei clienti nel pagare rate e debiti aumentano le sofferenze bancarie e ne diminuiscono le capacità, mentre le politiche monetarie espansive abbattono i profitti sugli interessi.

Inoltre, le banche hanno bilanci stracolmi di posizioni finanziarie, più e meno rischiose, presumibilmente in perdita che, di conseguenza, ne intaccano la solvibilità e liquidità.

Delicata rimane infine la questione dei Corona-Bond. Un accordo sulle misure europee da intraprendere non è stato trovato in quanto pesi da 90, come la Germania, sembrano distanti dalla visione dell’Europa del Sud (Italia inclusa), che si dimostra trepidante e speranzosa per l’emissione di queste obbligazioni.

Come enti esteri si segnalano Crédit Agricole, Société Générale e Deutsche Bank.

Quello bancario è un settore da monitorare, ma non abbiamo ancora effettuato acquisti.

Siamo pronti a muoverci ma aspettiamo sviluppi in termini europei: prevediamo di comprare i titoli elencati qualora i fondi messi a disposizione dall’UE dovessero essere abbondanti e senza vincoli stringenti.

COMPAGNIE ASSICURATIVE

Le compagnie assicurative sono entità ibride in quanto operano in delle unità di business legate al mercato finanziario, quasi al pari delle banche.

Oltre a queste, ci sono poi le linee di operatività più tradizionali e pure, con polizze vita e assicurazioni di veicoli e prodotti vari.

Anche le aziende assicurative hanno subito importanti perdite (alcuni prezzi sembrano molto allettanti), ma per le proprie caratteristiche sembrerebbero essere esposte in modo minore rispetto alla controparte bancaria.

Noi abbiamo puntato su Axa, Allianz e Generali Assicurazioni.

TRASPORTI

Per il mercato dei produttori di mezzi di trasporto si prospetta un periodo nero.

Le restrizioni sociali hanno infatti proibito gli spostamenti a meno che non siano di urgenza, necessità o strategici.

C’è tuttavia una distinzione importante da fare: abbiamo lasciato stare le case automobilistiche come FCA e Daimler (ovvero Mercedes) che vediamo in netta difficoltà, mentre abbiamo puntato su Boeing e Airbus, produttrici di aerei.

Quest’ultimi sono titoli che oggi scambiano ad importanti sconti, ma ritengo possano essere ottimi investimenti per il futuro.

Qualora il mondo dovesse riprendersi nei prossimi tempi, i viaggi aerei (seppur in diminuzione) sono imprescindibili, mentre una famiglia potrebbe tranquillamente pensare di posticipare l’acquisto della nuova macchina.

Su target diversi si posiziona invece Ferrari (compagnia più di lusso che di trasporti), ma vogliamo annoverarla in quanto produce auto e ha dimostrato una forte resilienza alle turbolenze di mercato. Senza dubbio da detenere in portafoglio.

TECH

Seppur suscettibile di flessioni, alcuni settori del tech pensiamo possano ancora definire il mondo in cui vivremo.

Ci siamo focalizzati sull’acquisto di virtuose aziende americane produttrici di schede video e microchip di memoria come AMD, Nvidia e Micron.

Alcune delle suddette compagnie sono considerate cicliche, alla pari delle materie prime. Questo perché i fabbricanti di beni finali, come Samsung, accumulano scorte di magazzino per comprare in lotti e produrre in scala.

Il prezzo del sottostante tecnologico cambia in base alla domanda del periodo.

Condividiamo parzialmente questa visione, in quanto componenti tech sempre più potenti e innovative sono richieste dal mercato per la fornitura di dispositivi elettronici di uso quotidiano.

L’oscillazione di prezzo c’è e si vede, ma riteniamo siano compagnie dalle grandi potenzialità.

SETTORE FARMACEUTICO

Corsa al vaccino per il Covid-19 e produzione di farmaci efficaci nel combattere lo stesso sono argomenti largamente discussi oggi.

Proprio per questo, molte compagnie farmaceutiche hanno limitato le perdite di capitalizzazione di mercato durante il tonfo di marzo.

Di certo, il settore farmaceutico avrà il suo da farsi nei prossimi mesi.

Sanofì, ad esempio, sta sviluppando il Kevzara, usato per l’artrite reumatoide (per controllare la risposta immunitaria dei malati), ed ha già in commercio il Plaquenil, attualmente sperimentato nel trattamento dei pazienti ospedalizzati congiuntamente ad un altro farmaco di proprietà della Pfizer (di nome Zitromax).

In fase avanzata di intubazione, invece, si stanno osservando incoraggianti risultati del Tocilizumab di Roche.

Sono tutte compagnie da prendere in considerazione per oscillazioni minori nel breve-medio periodo, con un potenziale a rialzo comunque presente.

Alternativa interessante è data da Johnson & Johnson sul mercato U.S.A., dato il loro contestuale e forte impegno nello sviluppo di un vaccino in tempi brevi (così come la sopracitata Pfizer in compartecipazione con BioNTech).

Riteniamo che almeno un titolo di quelli elencati sia da detenere in portafoglio. Noi abbiamo optato per Sanofi.

CON QUALE BROKER ABBIAMO INVESTITO?

Tutte queste operazioni sono state eseguite con eToro.

Etoro è un broker regolamentato dalla CySec e quindi opera in Italia in maniera totalmente legale e controllata.

Questo broker è presente sul mercato dal lontano 2009. Oggi gode di successo internazionale con più di 9 milioni di trader che investono ogni giorno tramite la piattaforma dedicata.

Abbiamo provato innumerevoli broker negli ultimi anni e, ad oggi, eToro è senza dubbio il nostro preferito: non è un caso che sia al primo posto della nostra classifica.

» Leggi la recensione completa di eToro per scoprirne tutti i pro e i contro «

Puoi registrarti gratuitamente ad eToro tramite il conto demo, ossia un conto di prova grazie al quale potrai fare trading con 100.000$ virtuali messi a disposizione dal broker.

La registrazione richiede appena due minuti e viene fatta direttamente sul loro sito ufficiale: www.etoro.it.

Quando lo vorrete, potrete passare ad un conto reale effettuando un deposito minimo di 200€ sul vostro account ed iniziare ad investire seriamente.

Questo deposito non è un pagamento ad eToro ma un versamento sul vostro conto da utilizzare per investire a vostro piacimento.

Di seguito, vi faremo vedere come muovervi sulla piattaforma una volta iscritti al conto demo.

Il conto reale è identico a quello demo (tranne, ovviamente, per il fatto che con la demo non si guadagna e non si perde nulla dato che i soldi sono finti), quindi, seguendo la guida, saprete usare anche il conto reale.

Il 79% degli account degli investitori retail presso questo provider perde denaro con il trading di CFD. Dovresti dunque valutare se puoi permetterti di assumere il rischio di perdere i tuoi soldi.

COME USARE ETORO

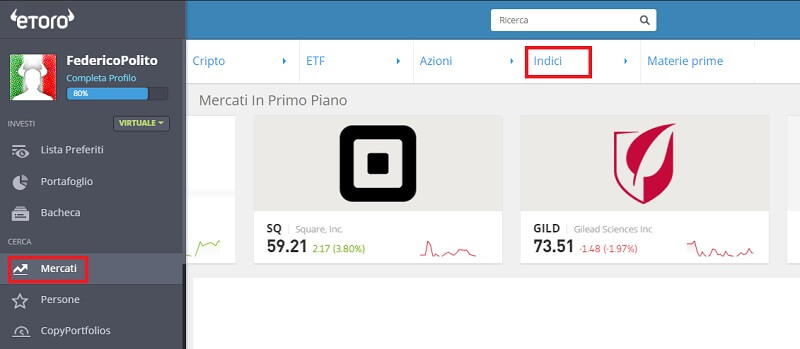

Registrati al conto demo avrete di fronte una schermata come quella riportata sotto. Riconoscerete che è il conto demo dalla scritta “Virtuale” nel riquadro rosso.

Per investire su un asset di vostra scelta, dovrete andare nella sezione “Mercati” come nell’immagine sottostante.

[img]

A questo punto, prenderemo ad esempio le nostre operazioni reali per mostrarvi come muovervi:

- Vendere allo scoperto usando i CFD

- Acquistare azioni per una visione di lungo termine

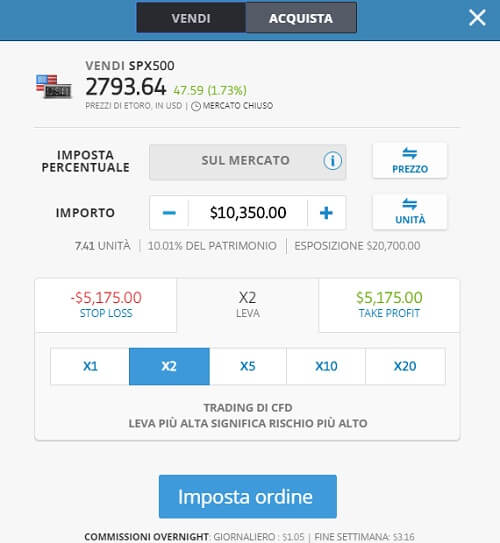

VENDERE ALLO SCOPERTO CON ETORO

Una volta nella sezione “Mercati”, dovete cliccare su “Indici” per accedere a tutti gli indici di borsa più importanti.

Da questo elenco noi abbiamo selezionato gli indici americani che volevamo vendere allo scoperto (SPX500, DJ30 e NSDQ100) e abbiamo cliccato su “Investi”.

Non rimane altro che selezionare “Vendi” ed impostare il vostro ordine scegliendo l’importo da investire e la leva.

Fate particolarmente attenzione alla leva che utilizzerete: più la leva è alta più alti sono i potenziali guadagni, ma crescono in egual maniera anche i rischi.

Noi abbiamo usato una leva X2.

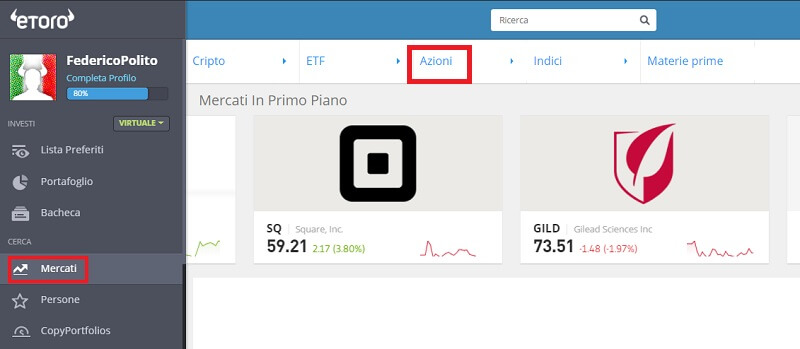

ACQUISTARE AZIONI CON ETORO

Dalla sezione “Mercati” andate in “Azioni”, dove troverete tutti i titoli sui quali investire: sono tanti, quindi vi consigliamo di usare la funzione di ricerca in alto.

Una volta scelto il titolo oggetto di investimento, cliccate su “Investi” e impostate l’ordine.

Se avete intenzione di mantenere la posizione a lungo termine conviene non usare i CFD, ma comprare l’asset sottostante: per fare ciò è sufficiente impostare la leva X1.

Infatti, i CFD sono ottimi strumenti per vendere allo scoperto o fare trading speculando sulla volatilità, ma non sono assolutamente indicati per posizioni di lungo termine.

CONCLUSIONI

Quello che è successo a causa del Covid-19 è terribile e tutti speriamo che questa emergenza sanitaria rientri il prima possibile, in primis per i malati.

Purtroppo, anche la crisi finanziaria causata dal blocco di tutte le attività farà le sue vittime nei prossimi mesi.

Visto che siamo tutti chiusi in casa e abbiamo più tempo del solito a disposizione, possiamo provare a trarre almeno qualcosa di buono da questa tragedia così come hanno fatto i grandi investitori e le istituzioni finanziarie.

Infatti, questo periodo di grande scombussolamento sta generando opportunità che normalmente non avremmo.

Ciò che consiglieremmo ad un amico è di aprire un conto demo con eToro in maniera gratuita, così da imparare ad usare la piattaforma di trading senza correre alcun rischio.

Solo quando pronti ad investire veramente si potrà passare al conto reale: abbiate però coraggio e siate rapidi, o rischierete di perdere ghiotte occasioni!

Vi lasciamo con una famosa citazione di Warren Buffet:

“Abbiate paura quando gli altri sono avidi e siate avidi quando gli altri hanno paura”

Il 79% degli account degli investitori retail presso questo provider perde denaro con il trading di CFD. Dovresti dunque valutare se puoi permetterti di assumere il rischio di perdere i tuoi soldi.

INFORMATIVA: eToro è una piattaforma di trading multi-asset che offre l’opportunità di investire in titoli azionari e criptovalute, nonché di scambiare CFD.

Nota, per favore, che i CFD sono strumenti complessi caratterizzati dall’alto rischio di perdere denaro rapidamente a causa della leva finanziaria. Il 79% degli investitori retail perde i propri soldi con la negoziazione di CFD mediante questo provider. Dovresti, pertanto, considerare se comprendi il loro funzionamento e se puoi permetterti finanziariamente di assumere l’elevato rischio di riscontrare delle perdite.

Le performance passate non rappresentano indicatori di risultati futuri. Lo storico di trading presentato è minore di 5 anni completi e potrebbe non essere sufficiente come base su cui prendere decisioni di investimento.

Il CopyTrading è un servizio di portfolio management, fornito da eToro (Europe) Ltd, autorizzato e regolamentato dalla Cyprus Securities and Exchange Commission.

Gli investimenti in cryptoasset sono altamente volatili e non regolamentati in alcuni Paesi UE. Nessuna protezione dei consumatori. Potrebbero applicarsi delle tasse sui profitti.

eToro USA LLC non offre CFD e non viene rappresentato nè si assume responsabilità sulla precisione o completezza del contenuto di questa pubblicazione, la quale è stata preparata dal nostro partner utilizzando informazioni su eToro che sono non specifiche dell’ente e pubblicamente disponibili.

NB: Se la nostra guida al CopyTrader di eToro ti è state utile, puoi ricambiare il favore registrandoti all’account demo qui.

Il 94% dei lettori di questa pagina ci aiuta tramite questo semplice gesto ed è grazie a gente come te che questo sito può mantenersi libero ed indipendente oltre che a fornire queste informazioni in maniera gratuita.

- 94%

Lo staff di Brokeraffidabili.it ti ringrazia di cuore.

DISCLAIMER: il trading comporta rischi: puoi perdere il capitale investito. Dovresti iniziare a fare trading solo se sei consapevole dei rischi. Brokeraffidabili.it non fornisce consigli finanziari: ti aiutiamo solo a trovare il broker più adatto alle tue esigenze. I nostri articoli sono da intendersi solamente a scopo informativo, per cui, tutti i collaboratori di Brokeraffidabili.it non si assumono alcuna responsabilità per eventuali perdite commerciali.

TI INTERESSA IMPARARE A FARE TRADING APRENDO UN ACCOUNT DEMO GRATUITO CON ETORO?

BASTA CLICCARE QUI ↓

Il 79% dei conti retail perde denaro con i CFD.